Стр 70 6 ндфл чему равна. Возможные ошибки и как их исправить

Что означает в 6-НДФЛ строка 070 и как правильно определить значение этой графы – ответы можно найти в Приказе от 14.10.2015 г. под № ММВ-7-11/450@ авторства ФНС. Этим документом утвержден шаблон формы, приведен методический материал, помогающий налогоплательщикам заполнять Расчет по НДФЛ. В инструкции, разработанной налоговыми органами, содержится построчная расшифровка всех показателей, входящих в отчетный бланк по подоходному налогу.

Ключевые моменты при заполнении строки 070

Обязательным является заполнение строки 070 в 6-НДФЛ для всех налоговых агентов. Она находится в Разделе 1 документа, в котором приводятся обобщенные величины по всем показателям, интересующим контролирующие органы. Числовые значения должны вноситься без знака «минус», правильность составления формы проверяется при помощи контрольных соотношений. Стр. 070 в 6-НДФЛ предназначена для отражения накопленной за отчетный интервал времени суммы налога, который был удержан.

За каждый период в рамках одного календарного года величина НДФЛ и других показателей в Расчете должна показываться нарастающим итогом с 1 января налогового года. Налог в отчетной форме выступает в двух видах:

- исчисленные суммы;

- удержания.

В методическом материале говорится, что строка 070 формы 6-НДФЛ обозначает только фактически произведенные удержания. К этой категории относятся налоги, которые были рассчитаны, по ним наступил срок уплаты. Срок фактического перечисления и удержания должен совпадать с датой выплаты налогооблагаемого дохода физическому лицу (подтверждение – ст. 226 п. 4 НК РФ). Стр. 070 формы 6-НДФЛ не может отражать суммы, по которым нет оснований признавать доход выплаченным.

Необоснованным действием будет включение в графу с удержанным налогом сумм НДФЛ, исчисленных при выдаче аванса по зарплате. Доход в этой ситуации будет признан выплаченным в конце текущего или начале следующего месяца вместе со всей величиной заработка (п. 2 ст. 223 НК РФ). Только после этого исчисленный НДФЛ переходит в группу удержанного налога. Как заполнить строку 070 в 6-НДФЛ – учитывать надо только те суммы, которые были фактически удержаны из выплаченных доходов.

Читайте также 6-НДФЛ: актуальные вопросы заполнения и представления

Равенство начисленного и удержанного налога

При составлении Расчета по НДФЛ за любой период бухгалтером обращается внимание на соотношение по графе начисленного налогового обязательства и строке фактически удержанного налога – строка 040 и 070 в 6-НДФЛ. Равенство между ними – исключительный случай. Это возможно при условии, что начисление доходов и их выдача физическим лицам осуществляется всегда одним месяцем.

Обнаруженные расхождений между показателями по начислениям и удержаниям – вариант нормы. Причина в том, что зарплата считается начисленной (а вместе с ней и налог) по состоянию на последнее число месяца. Строка 070 в 6-НДФЛ за полугодие и любой другой интервал не будет отражать эти последние начисленные величины.

Исключением являются ситуации, когда оплата труда осуществляется работодателем в последний рабочий день в каждом текущем месяце (фактическая выдача происходит в периоде, за который причитаются доходы). В этом случае в 6-НДФЛ строка 070 равна строке 040.

Суммы исчисленного (строка 040) и удержанного (строка 070) НДФЛ могут не совпадать. Неравенство будет, если какой-либо доход уже признан, налог с него исчислен, но фактической выплаты еще не было. Например, датой фактического получения зарплаты считается последний день месяца. В этот день величина дохода известна и сумма налога, которая должна быть удержана из этого дохода (исчисленный НДФЛ), определена. Однако удержать эту сумму до фактической выплаты дохода невозможно. Поэтому показатель для заполнения строки 070 появится только после того, как зарплата будет выдана.Возможное несоответствие показателей строк 040 и 070 формы 6-НДФЛ предусмотрено контрольными соотношениями. Подтверждает это и письмо ФНС от 15.03.2016 № БС-4-11/4222.

ПРИМЕР: НДФЛ с декабрьской зарплаты 2018 года, выплаченной в январе 2019 года, составил 156 219 рублей, а НДФЛ с июньской зарплаты, выплаченной в июле 2019 года, составил 118 206 рублей. Если общая сумма исчисленного налога за полугодие 2019 года составила 1 410 309 рублей, то по строке 040 Расчета 6-НДФЛ за полугодие 2019 года будет отражена сумма 1 410 309 рублей, а по строке 070 – сумма в размере 1 448 322 рубля (1 410 309 + 156 219 – 118 206).

Отчетность 6 НДФЛ – это отчет обязаны сдавать как юридические лица, так и индивидуальные предприниматели, которые являются налоговыми агентами, то есть самостоятельно удерживают и перечисляют подоходный налог за физических лиц в казну государства. Отчет сдают как головные предприятия, так и их филиалы по месту учета.

Для чего нужно отчет 6-НДФЛ

В отчете 6-НДФЛ как мы уже знаем, заполняется как организациями, так и индивидуальными предприниматели, которые имею наемных работников, и за них они отчисляют налоги в бюджет государства.

С помощью отчета 6-НДФЛ возможно узнать определенные сведения по отчислениям по налогам и другим отчислениям за физических лиц, а именно:

- Какие вознаграждения были начислены работникам предприятия;

- Какой размер вычета учитывается при начислении подоходного налога;

- Какая сумма удержанного, а так же перечисленного подоходного налога с физических лиц.

Сроки сдачи отчетности 6-НДФЛ

Отчетность сдается ежеквартально и в соответствии с установленными сроками, которые указаны в ст. 230 п.2 Налогово Кодекса РФ.

В какие сроки сдавать отчетность 6-НДФЛ рассмотрим в виде таблицы:

Если, при сдаче отчетность последний день выпадает на выходной, тогда применяется налоговое правила, а именно, что этот день переноситься на первый рабочий день.

Куда необходимо сдавать отчетность 6-НДФЛ

Все юридические лица и индивидуальные предприниматели, которые выступают в качестве налогового агента, должны отправлять отчетность 6-НДФЛ в Инспекцию Федеральной Налоговой Службы, а именно:

- Организации должны сдавать отчетность в налоговую по месту регистрации юридического лица;

- Индивидуальные предприниматели сдают отчетность в налоговую инспекцию по месту своей прописки.

Способ сдачи отчетности

Все юридические лица могут сдавать отчетность, как на бумажном виде, так и в электронном, но имеются определенные условия по среднесписочной численности сотрудников на предприятии. Эти условия рассмотрим в виде таблицы:

Общие правила оформления отчетности 6-НДФЛ

Существует определенный порядок заполнения 6-НДФЛ. Форма утверждена Федеральным фискальным ведомством. Приказ № ММВ-7-11/450@ датирован октябрем 2015 г.

Отчетность 6-НДФЛ состоит из титульного листа и второй страницы. На второй странице имеются два раздела, если места не хватает разрешается прикладывать дополнительные листы, при этом не необходимости дублировать сведения.

В первой части отчетности формируют сведения нарастающим итогом начиная с начала налогового периода. При необходимости для полного отражения показателей, заполняют часть страниц. В обязательном порядке все страницы должны быть пронумерованы.

- Вносить исправления с помощью корректора;

- Распечатывать отчетность с двух сторон, все должно быть распечатано на отдельных листах;

- Скреплять отчетность степлером, это может привести к порче отчетности.

При заполнении отчетности 6-НДФЛ в ручную используется только черная, синяя или фиолетовая паста. Для печати декларации в автоматическом режиме выбирают шрифт Courier New высотой 16-18.

Структура отчетности 6-НДФЛ

Отчетность 6-НДФЛ состоит из титульного листа и двух разделов. Что входит в каждый раздел рассмотрим в виде таблицы:

| Наименование раздела | Какие сведения отражаются |

| Титульный лист | Наименование предприятия, ИНН, КПП предприятия, если отчетность сдается впервые, тогда номер корректировки ставиться ноль, указывается год за какой сдается отчетность, код налогового органа, Код ОКТМО, контактный номер телефона, обязательно указывается количество страниц отчетности. Если НДФЛ 6 подписывается руководителем, в поле «Достоверность подтверждаю» следует проставить 1, если представителем – 2. Затем указывается полная ФИО руководителя или доверенного лица, с указанием документа, который дает право подписи. На каждом листе поставить дату и подпись. |

| Раздел №1 | 10 – ставка НДФЛ;20 – сумма начисленной прибыли физическим лицам, которая облагается налогом;25– начисленные дивиденды; 30 – вычеты, предоставленные физ. лицам в отчетном году; 40 – начисленный налог с прибыли, отраженный в графе 20; 45 – начисленный налог на дивиденды из ячейки 25; 50 – фиксированные авансовые платежи по физ. лицам иностранцам, работающим по патентным договорам, принятые в зачет исчисленного налога; 60 – количество физических лиц, которым начислена прибыль за год. Если сотрудник в течение года был уволен и вновь принят на работу, он считается как один; 70 – удержанный подоходный налог; 80 – налог, по каким-либо причинам не удержанный компанией; 90 – подоходный налог, возвращенный физ. лицам по статье 231 Налогового кодекса. |

| Раздел №2 | 100 – дата перечисления прибыли, суммарное выражение указывают в графе 130; 110 – день удержания НДФЛ и перечисления прибыли из ячейки 130; 120 – срок, не позднее которого НДФЛ перечисляется в казну. Для каждого вида прибыли законодательством предусмотрены разные даты перечисления. Для оплаты труда – это следующий день за числом ее выплаты. Для отпускных или больничных листов – последний день месяца их перечисления (НК РФ статья 226 пункт 6,статья 226.1 пункт 9); 130 – сумма перечисленной прибыли на дату из поля 100 указывается без удержания НДФЛ; 140 – НДФЛ, удержанный налог на дату из графы 110. |

Что отражается в строке 070 отчетности 6-НДФЛ

В строке 070 отчетности 6-НДФЛ отражается вся информация об удержанном налоге с доходов физических лиц нарастающим итогом за весь год. Заполнение данной строки имеет свои особенности, а именно:

- В строку 070 будут вноситься данные каждый отчетный период, и они будут отличатся, так как данная строка заполняется нарастающим итогом;

- Сумма вписывается только в рублях, копейки округляются согласно правилам округления в математике;

- Если начисление и выплата заработной платы происходит в разные отчетные периоды, тогда в строке 070 это необходимо отражать тогда когда фактически выплачивается заработная плата

Порядок заполнения строки 070 отчетности 6-НДФЛ

Заполнение строки 070 в отчетности 6-НДФЛ не так сложен, как кажется на первый взгляд. Главное понимать, что назначение данной строки – это отражение в ней удержанного НДФЛ с выплаченной заработной платы.

Важно!!! Необходимо помнить, что в строке 070 отражается только уплаченный подоходный налог с фактически выплаченной заработной платы.

Если при заполнении строки 070 возникает сомнения включать в нее ту или иную сумму, необходимо сразу обратить внимание на то, налог удержан или начислен, и тогда все станет понятно.

Для того, что бы все стало понятно, приведем пример, предприятие за июнь выплатила заработную плату в июле. Суммы выплаты составляет 777 000 рублей, НДФЛ удержан 101 010 рублей.

Как проверить правильность заполнения строки 070 в отчетности 6-НДФЛ

Проверить правильность оформления строки 070 можно с помощью контрольных соотношений, указанных в письмах ФНС от 10.03.2016 № БС-4-11/3852@ и от 13.03.2017 № БС-4-11/4371.

Имеется способ уникальный способ проверки, который включает в себя некоторые элементы в определенных операциях.

Из графы 070 необходимо вычислить значение графы 090 и сравнить разницу:

- Если цифры совпадают, тогда строка 070 заполнена правильно;

- Если разность меньше, тогда возможно не доплачен налог в бюджет;

- Если разность больше, тогда имеются переплаты по перечислению подоходного налога.

Здравствуйте уважаемые посетители . Сегодня мы поговорим о том, какие изменения произошли в заполнении строки 070 отчета 6-НДФЛ . Напомню, что подробно о том, как устроен процесс учета данных и принцип заполнения разделов 1 и 2 формы 6-НДФЛ я рассказывал в статье .

Что касается строки 070, то раннее в эту строку в отчет за 1 квартал, согласно разъяснений начальника отдела Управления налогообложения имущества и доходов физических лиц ФНС России Волкова В.Д., НЕ должны были входить сведения об удержанном НДФЛ с заработной платы за предыдущий год, выплата которой произошла в текущем году. Сейчас же в программе механизм заполнения этой строки поменялся. Но обо всем по порядку.

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета:

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

Ниже Вы можете посмотреть видео и прочитать статью, где я подробно разбираю эту тему, но напомню, что если Вы хотите всегда оставаться в курсе обновлений 1С ЗУП, а также узнавать различные хитрости работы с этой программой, то очень рекомендую вступить в ПРОФКЛУБ 1С ЗУП 3 . Здесь Вы сможете присутствовать на ежемесячном разборе всех изменений в 1С ЗУП 3, получать ответы на Ваши вопросы по ведению учета в течение месяца, а также получать продуктивное общение с лекторами и коллегами.

Итак, откроем статью на сайте buh.ru,. где Волков В.Д. 14.04.2016 г. отвечал на вопросы по заполнению формы 6 НДФЛ. Здесь присутствует ответ, разъясняющий ситуацию с заполнением строки 070, если зарплата выплачена в январе 2016 года, за декабрь 2015 года. То есть следует ли сумму удержанного в Январе НДФЛ с зарплаты за Декабрь включать в строку 070 раздела 1 формы 6-НДФЛ за 1 квартал 2016 года? Был дан следующий ответ: Не следует. Доход, начисленный за 2015 год, в 1 разделе не отражается.

Разработчики 1С применили данное разъяснение и на ситуацию касающуюся зарплаты за 2016 год, выплаченную в 2017 году. Соответственно в программе1С ЗУП 3.1 был реализован именно этот принцип.

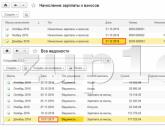

Для примера начислим зарплату за декабрь 2016 год и выплатим ее в январе 2017 г.

При заполнении 6 НДФЛ за 1 квартал 2017 года, сумма удержанного налога с этой зарплаты в отчет не попадает, т.е. строка «070» пустая.

В моей базе, для наглядности примера, зарплата начислена за декабрь 2016 года и выплата в 2017 году только лишь этой декабрьской зарплаты. Никаких других начислений и выплат за 1 квартал 2017 года я не делал. Поэтому в отчете по 6-НДФЛ все строки пустые, в том числе и «070» строка.

Но так в программе было до выхода релиза 3.1.2.121. Пример приведенный выше, был реализован в программе 1С ЗУП релиза 3.1.2.94.

Цитата из письма: «Если удержание суммы налога с дохода в виде заработной платы, начисленной за декабрь 2016 года, налоговым агентом производится в январе 2017 года непосредственно при выплате заработной платы, данная сумма налога отражается только по строке 040 и не отражается по строкам 070, 080 раздела 1 расчета по форме 6-НДФЛ за 2016 года. При этом, данная сумма налога должна быть отражена по строке 070 раздела 1, а также непосредственно сама операция в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2017 года» .

Таким образом, разъясненияначальника отдела Управления налогообложения имущества и доходов физических лиц ФНС России Волкова В.Д. от апреля 2016 года в части заполнения строки 070 уже не следует применять, а необходимо в форме 6-НДФЛ отражать сумму удержанного налога, как указано в ноябрьском письме ФНС.

Поэтому, еще раз повторюсь, в соответствии с данным письмом разработчики 1С в программе ЗУП с релиза 3.1.2.121 изменили поведение программы.

Рассмотрим тот же пример. Зарплата начислена в декабре 2016 года, выплачена в январе 2017 года и удержан НДФЛ в размере 17 942 руб.

Заполним форму 6-НДФЛ за 1 квартал 2017 года, теперь строка 070 заполнилась, в нее подтянулась сумма удержанного налога в размере 17 942 руб. Программа делает это автоматически.

Вот такое небольшое изменение произошло в программе 1С ЗУП при заполнении формы 6 НДФЛ, начиная с релиза 3.1.2.121. Учитывайте это при заполнении данного отчета.

На этом у меня все. Следите за обновлением блога. Всего доброго.

Каждый пункт и каждая строчка при внесении информации в новой отчётности имеет свое предназначение. содержит строчку 070, она означает сумму удержанного налога по .

Заполнение строки 070

Налоговым агентам и организациям нужно предельно внимательно относиться к заполнению всех строк в форме 6-НДФЛ. Любая ошибка и неточность приведет к штрафу, наложенному на организацию или на должностное лицо. Сведения в строку вносят нарастающим итогом, и чем дальше квартал, тем больше информации туда заносится.

Чтобы проверить, не была ли допущена ошибка, нужно взглянуть на аналогичный отчет за другие кварталы. Цифры будут существенно отличаться раза в полтора или два, в зависимости от отчетности. Это при том, что организация работает в обычном режиме.

В налоговом органе по строке 070 6-НДФЛ проверяют корректность заполнения всего отчета. Идет сравнение разниц между строк 070 и 090, за год указываются суммы, возвращенные коммерсантом.

Небольшое видео по теме:

Возможные ошибки при заполнении 6-НДФЛ

Часто происходит, что при заполнении строк можно перепутать разделы, и вместо удержанного налога туда попадают совершенно другие показатели.

Это происходит тогда, когда заработная плата выплачивается в разные месяцы. К примеру, работники фирмы ежемесячно получают зарплату в десятых числах месяца. В этом случае бухгалтер, чтобы не нарушить закон, обязан отразить в 6-НДФЛ, что заработная плата была выплачена в текущем месяце в последний день.

И это отражается в документах.

На вопрос, нужно ли указывать сумму удержанного налога тех денежных средств, которые ещё не были выплачены, ответила ФНС письмом N БС-4-11/8609 от 16 мая 2016 года. Там налоговики разъясняют, что этого делать не нужно. НДФЛ удерживается исключительно из заработанной платы сотрудников.

Если зарплата за июнь выдаётся в июле, то в строчку 070 не должны попасть данные о налоге с июньской з/п., а отражаются они в другой строчке «040» — исчисленный НДФЛ.

На что еще обратить внимание

Строка 070 имеет важное значение при . Поэтому все контрольные значения должны совпадать. Если в программах налоговиков будут выявлены расхождения контрольных сумм, то компания автоматически попадет под камеральную проверку.

Утверждая 6-НДФЛ, государственные органы рассчитывали ловить недобросовестных налогоплательщиков. Тех, кто не перечисляет подоходного налога государству. Сама форма дала результаты, было выявлено много нарушений, в результате чего фирмам выписаны штрафы и пени.

Внедрение отчётности 6-НДФЛ дало возможность налоговым органам решать проблему оперативно. Не сдали – штраф, сдали с ошибками — штраф, не сдали более 10 дней — блокировка счета.

Меры жесткие, и поэтому нужно с особой внимательностью заполнять и сдавать отчетность, стараясь минимизировать ошибки и неточность в заполнении.

В общую сумму нельзя включать данные о фиксированных авансовых платежах. Они (при наличии) отражаются отдельно - в графе 050. Какие бывают ошибки при заполнении строки 070? Нередко в поле для удержанного налога попадают показатели, которые не должны там быть. Обычно это происходит, если заработная плата начисляется и выплачивается в разные месяцы. Например, работники компании регулярно получают деньги в начале следующего месяца, допустим в 10-х числах. Но бухгалтер, чтобы не нарушить закон, обязан в форме 6-НДФЛ указать, что выплатил заработную плату, отпускные и больничные в текущем месяце - в последний его день. Надо ли в таком случае в общую сумму удержанного налога включать данные о тех средствах, которые еще только будут сняты? ФНС России в письме от 16.05.2016 N БС-4-11/8609 разъяснила, что делать этого не нужно.

Строка 070 в 6-ндфл: заполнение в 2018 году

Это значит, что сумма исчисленного налога по строке 040 будет больше строки 070 на величину НДФЛ с зарплаты последнего месяца квартала. А как на Расчет 6-НДФЛ за следующий год повлияет сумма НДФЛ с декабрьской зарплаты прошлого года, если она выплачена уже в следующем году? Строка 040 на сумму такого налога окажется меньше строки 070.

Внимание

Поясним сказанное на примере. НДФЛ с декабрьской зарплаты 2016 года, выплаченной в январе 2017 года, составил 156 219 рублей, а НДФЛ с сентябрьской зарплаты, выплаченной в октябре 2017 года, составил 118 206 рублей. Если общая сумма исчисленного налога за 9 месяцев 2017 года составила 1 410 309 рублей, то по строке 040 Расчета 6-НДФЛ за 9 месяцев 2017 года будет отражена сумма 1 410 309 рублей, а по строке 070 — сумма в размере 1 448 322 рубля (1 410 309 + 156 219 – 118 206).

Порядок заполнения строки 070 формы 6-ндфл

Важно

Равенство начисленного и удержанного налога При составлении Расчета по НДФЛ за любой период бухгалтером обращается внимание на соотношение по графе начисленного налогового обязательства и строке фактически удержанного налога – строка 040 и 070 в 6-НДФЛ. Равенство между ними – исключительный случай. Это возможно при условии, что начисление доходов и их выдача физическим лицам осуществляется всегда одним месяцем.

Обнаруженные расхождений между показателями по начислениям и удержаниям – вариант нормы. Причина в том, что зарплата считается начисленной (а вместе с ней и налог) по состоянию на последнее число месяца. Строка 070 в 6-НДФЛ за полугодие и любой другой интервал не будет отражать эти последние начисленные величины.

6-ндфл (строка 070): заполнение

Что означает в 6-НДФЛ строка 070 и как правильно определить значение этой графы – ответы можно найти в Приказе от 14.10.2015 г. под № ММВ-7-11/ авторства ФНС. Этим документом утвержден шаблон формы, приведен методический материал, помогающий налогоплательщикам заполнять Расчет по НДФЛ.

В инструкции, разработанной налоговыми органами, содержится построчная расшифровка всех показателей, входящих в отчетный бланк по подоходному налогу. Подписывайтесь на бухгалтерский канал в Яндекс-Дзен!

- 1 Ключевые моменты при заполнении строки 070

- 2 Равенство начисленного и удержанного налога

- 3 Операции по неденежным доходам

Ключевые моменты при заполнении строки 070 Обязательным является заполнение строки 070 в 6-НДФЛ для всех налоговых агентов.

При заполнении расчета 6-НДФЛ работодателям необходимо указывать, какую сумму подоходного налога они удержали в отчетном периоде. Эти сведения должны попасть в строку 070 формы 6-НДФЛ.

Разберемся, какие конкретно суммы следует вписывать в нее, а какие там будут лишними? Форму 6-НДФЛ сдают все налоговые агенты, поэтому каждому предпринимателю надо знать, как правильно заполнить этот документ. Рассмотрим, какие есть особенности оформления записей в графе 070, выделенной специально для отражения удержанного НДФЛ.

Какие показатели вписываются в строку 070 формы 6-НДФЛ? Графа 070 (сумма удержанного налога) одна из последних в разделе 1 формы 6-НДФЛ. Как и остальные графы в этом разделе, она заполняется нарастающим итогом с начала года.

То есть при заполнении отчета за 2017 год, который необходимо сдать не позднее 2 апреля (т.к.

Онлайн журнал для бухгалтера

Главная → Бухгалтерские консультации → 6-НДФЛ Актуально на: 2 октября 2017 г. Порядок заполнения Расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (6-НДФЛ), за 9 месяцев 2017 года мы рассматривали в нашей консультации. Об особенностях заполнения строки 070 формы 6-НДФЛ напомним в этом материале. Строка 070 формы 6-НДФЛ: порядок заполнения Где можно найти для Расчета 6-НДФЛ правила заполнения строки 070? Порядок заполнения строки 070 6-НДФЛ содержится в Приказе ФНС от 14.10.2015 № ММВ-7-11/ , которым была утверждена сама форма Расчета, а также указания по ее подготовке.

Инфо

Строка 070 включена в Раздел 1 «Обобщенные показатели» и именуется «Сумма удержанного налога». В форме 6-НДФЛ заполнение строки 070 за отчетный период подразумевает отражение в ней общей суммы удержанного НДФЛ нарастающим итогом с начала года.

Строка 070 и 140 в 6 ндфл должны совпадать

Как самостоятельно проверить, что строка 070 заполнена правильно? При подготовке формы 6-НДФЛ надо быть предельно внимательным. Все строки в разделе 1 в ней заполняются нарастающим итогом, то есть туда попадают данные за весь период с начала года. Одним из самых простых способов узнать, не допущена ли ошибка при заполнении графы 070, - заглянуть в аналогичные отчеты за первый, второй и третий кварталы. Цифры должны существенно (в разы) отличаться, если организация работала в обычном режиме. В ИФНС по строке 070 проверяют корректность заполнения всей формы 6-НДФЛ. В частности, сравнивается разница между данными, указанными в графах 070 и 090 (сумма налога, возвращенная налоговым агентом). Если результат меньше, чем показатели из карточки расчетов с бюджетом, инспекторы могут заподозрить, что компания не перечислила подоходный налог в бюджет в полном объеме.

Строка 070 декларации 6 ндфл: что туда входит нарастающим итогом

По строке 070 формы 6-НДФЛ показывается общая сумма налога, удержанная налоговым агентом на отчетную дату, нарастающим итогом с начала налогового периода. Рассмотрим более детально как заполнить строку 070 в форме 6-НДФЛ. Особенности заполнения 070 строки Эта строка относится к Разделу 1 Обобщенные показатели, соединяет разделы 1 и 2. Соответственно разъяснениям ФНС (письмо ФНС от 29.11.2016 № БС-4-11/22677) строка 070 заполняется суммой перечисленного налога по датам соответствующего отчетного периода.

Это значит, что если НДФЛ за декабрь был перечислен, например, 09 января (дата 1 квартала следующего года), то он входит слагаемым строки 070 за 1 квартал следующего года. Также НДФЛ, удержанный в апреле за март, в строке 070 за 1 квартал не показывается.

Также это означает, что блок строк 100-140 входит в раздел 2 отчета за 1 квартал.

Поэтому показатель для заполнения строки 070 появится только после того, как зарплата будет выдана.Возможное несоответствие показателей строк 040 и 070 формы 6-НДФЛ предусмотрено контрольными соотношениями. Подтверждает это и письмо ФНС от 15.03.2016 № БС-4-11/4222. Операции по неденежным доходам Физические лица материальные вознаграждения могут получать:

- в денежных измерителях;

- в натуральной форме.

Подоходный налог на стоимость выдаваемых неденежных ресурсов должен быть начислен. Перечисление средств в бюджет в момент вручения вознаграждения в натуральном виде невозможно. Операция погашения налогового обязательства переносится на ближайшую дату выплаты денежных доходов.

Как проверить 070 строку в 6 ндфл за год

Для заполнения строки 070 раздела 1 6-НДФЛ необходимо определиться с тем, какой же НДФЛ считается удержанным. Напомним, что налоговые агенты должны удержать исчисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате (абз. 1 п. 4 ст. 226 НК РФ). Можно сказать, что налог с выплаченного дохода и есть удержанный НДФЛ. Однако, важно, чтобы сам доход на момент выплаты был получен.

Так, при выплате аванса в счет заработной платы НДФЛ не считается удержанным, поскольку доход в виде заработной платы признается полученным только в последний день месяца, за который такая зарплата была начислена (п. 2 ст. 223 НК РФ). Именно поэтому наиболее типичное расхождение между показателями строки 070 и строки 040 «Сумма исчисленного налога» - это сумма НДФЛ с зарплаты за последний месяц квартала, если зарплата за этот месяц выплачивается уже в следующем.

Популярное

- Бухгалтерская отчетность: бланки

- Разрешение на ввод в эксплуатацию

- Устойчивое развитие предприятия в условиях модернизации экономики

- Что входит в средний заработок, порядок расчета для всех видов выплат Входят ли дивиденды в средний заработок

- Бухгалтерский учет внебюджетной деятельности Как закрывается 109 счет в бюджетном учреждении

- Карл маркс был прав Война - лучший в мире бизнес

- Учет обеспечения по контракту при нарушении обязательств Для договоров нужно ли указывать КБК

- Доверенность в ифнс на сдачу и получение документов

- Способы проведения оплат через Яндекс

- Активы и пассивы: подбиваем баланс